Les marchés n’en finissent pas de baisser au point que, si l’on nous permet de reprendre une boutade de Warren Buffet:

« quand je vois le cours des valeurs, je me sens comme un enfant dans un magasin de friandises ».

Certaines valeurs étaient chères, elles ne le sont plus, notamment les cycliques, allègrement massacrées par des algorithmes quantitatifs sans cerveau, et les spéculateurs à la baisse.

Voyons d’abord les causes supposées de cette déprime de Noël : la principale est que la récession menacerait. On passera en revue les principaux arguments des Cassandre de l’économie pour constater que pris un à un, aucun n’est suffisant ; pris tous ensemble, ils sont incohérents.

Nous verrons ensuite où en est le marché Français, spécialement le CAC 40.

On proposera enfin quelques pistes d’achats susceptibles de convenir à un investisseur DE LONG TERME (l’horizon patrimonial !).

I – LA RÉCESSION TOMBÉE DU CIEL [1]

Quels sont donc les facteurs susceptibles d’inquiéter les marchés ? Reprenons les airs à la mode.

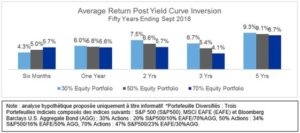

- Aplatissement de la courbe des taux US

- La guerre commerciale

- Le problème italien

- Le Brexit

- La hausse des taux et les retraits de liquidité (FED, voire BCE)

- Les gilets jaunes? Trump ?

Première chanson: aplatissement de la courbe des taux US

Il y a quelques jours : la « courbe des taux américains s’aplatit, or, (le chœur des journalistes) dans le passé, cela a été un signe annonciateur de récession pour les trimestres à venir ». L’histoire se répète ! Imparable ! Sauf évidemment si on se pose la question de savoir pourquoi cette courbe s’est « aplatie » juste après que M. Jerome Powell ait indiqué que « le taux de la FED est désormais au voisinage du taux neutre ».

Décryptons : le taux « neutre » (ou « naturel » pour les économistes) est celui pour lequel la politique monétaire serait neutre – ni expansive, ni restrictive. On considère que cela correspond à un taux monétaire voisin du taux de croissance (potentiel, à long terme) de l’économie[2], soit, dans le cas des Etats-Unis, un peu moins de 2% (la croissance observée au 3ème trimestre étant de 3,4%, dont 0,8% dû à la relance budgétaire et fiscale)[3]. Le taux directeur de la FED étant aujourd’hui (22 décembre)

compris entre 2,25 et 2,50%, et les calculs de croissance potentielle étant très approximatifs, on peut en effet considérer qu’on est au voisinage du taux neutre. Résultat : à la suite de l’annonce de M. POWELL, les marchés ont compris que les hausses de taux attendues ne se feront pas, ou beaucoup moins qu’anticipé. Tous ceux qui s’étaient couverts en prévision de 3 ou 4 hausses supplémentaires de taux, tous ceux qui étaient vendeurs d’obligations (ce qui a pour effet de faire baisser leur prix et donc de faire monter les taux longs), rectifient leur position, d’où la baisse des taux longs. La crise ouverte par M. TRUMP entre la Maison blanche et la FED (voir plus bas) n’a pu qu’accentuer cette tendance.

Deuxième chanson : la guerre commerciale

Trump est un habitué de l’escalade twittesque, c’est une méthode de négociation avec ses adversaires (le reste du Monde) et en même temps une stratégie de communication avec son électorat. Son seul objectif est politique et ses menaces de guerre commerciale avec la Chine étaient surtout une façon de se positionner avant les « mid-terms », d’où la détente qui a suivi. Nul doute qu’il recommencera dans 1 an, en vue de sa réélection. Pour autant, il reste un businessman et réfléchira à deux fois avant de déclencher une vraie guerre commerciale qui serait ruineuse pour son pays, et donc les effets négatifs anticipés se font déjà sentir, sur les marchés américains notamment. En tant que facteur d’incertitude, ce facteur est important pour les marchés ; il n’est en aucun cas pour l’instant un facteur objectif de récession[4]

Troisième chanson : l’Italie

La Commission de Bruxelles ayant validé les propositions de Rome, le « bras de fer » n’aura pas lieu. L’Italie s’est engagée sur un déficit 2019 de 2,04% et sur une réduction de son déficit structurel de 0,8% à 0%[5]. Les marchés n’ont aucune raison de s’en alarmer, au contraire, même si l’engagement n’est guère crédible.

Quatrième chanson : le Brexit

Deal or no deal ? Personne ne sait si le parlement Britannique validera ou non le projet d’accord entre l’UE et le Gouvernement Britannique. Si le Parlement refusait son accord, on se dirigerait tout droit vers un « Hard Brexit » car la date limite est désormais très proche (29 mars 2019), sauf si le Conseil européen décidait à l’unanimité de ses membres d’accorder aux Britanniques un délai supplémentaire, ce qui est très peu probable. Les plans B sont donc prêts dans toute l’UE au cas où la sortie se ferait sans accord. Ce serait évidemment un coup dur, surtout pour le Royaume-Uni, mais pas un facteur suffisant de récession : selon la Banque d’Angleterre, le coût serait de 8% du PIB sur 5 ans et selon le Trésor Britannique de 9,3% sur… 15 ans. La croissance Britannique étant de l’ordre de 2% par an, on voit que ces prévisions n’impliquent aucune récession véritable pour le Royaume-Uni, sauf peut-être dans la première année : les effets seront davantage structurels et réduiront la croissance potentielle. D’autres pays seront touchés (les Pays-Bas notamment), mais ne connaîtront pas pour autant une récession.

Un problème pourrait venir cependant du marché immobilier, qui est un marché crucial pour la croissance britannique : il pourrait baisser de 30 à 35%, partant de niveaux très élevés. Cela ne paraît toutefois suffisant pour provoquer une récession mondiale…Cinquième chanson : la hausse des taux, les retraits de liquidité et le différend Trump-Powell

Pour la FED, le vrai risque serait que le différend entre son patron, Jerome Powell, et le Président américain, dégénère : M. Trump a, dit-on, envisagé de renvoyer M. Powell, ce qui serait bien entendu extrêmement dangereux et sans précédent (pour le coup, les marchés pourraient paniquer !). Fidèle à sa méthode, le Président rend la FED responsable de la baisse constatée des marchés, après s’être attribué tout le mérite de leur hausse (« Le seul problème de notre économie, c’est la FED »). Cherchant à se dédouaner auprès de son électorat, il accuse la FED de sabotage : les opérations de retrait de liquidités (50 milliards de dollars par an) qui réduisent le bilan de la FED seraient la cause de la baisse des marchés (et de la hausse du Dollar qui aggrave le déficit extérieur).

L’argument pourrait être recevable (après tout, les injections de liquidité ont bel et bien provoqué une hausse relativement artificielle des marchés, elles étaient d’ailleurs faites pour ça, pour éviter une spirale déflationniste due à « l’effet FISHER »[6], mais il convient de noter plusieurs points : les retraits ont commencé sous Monsieur Bernanke, en décembre 2013, et on n’a pas observé de chute des marchés entre cette date et 2018 ; deuxièmement, si ces retraits avaient un effet vraiment restrictif sur la liquidité, les taux monteraient spontanément ; troisièmement, ils sont largement compensés, en Bourse, par les rachats massifs d’actions des sociétés (200 milliards au 3ème trimestre 2018) ; quatrièmement : il se pourrait que Monsieur Powell soit plus compétent en la matière que Monsieur Trump, et surtout plus soucieux du bien public, n’étant tenu par aucune échéance électorale.

La seule réaction de M. Powell a été une hausse des taux directeurs le 20 décembre, sans doute la dernière tant que l’inflation ne s’accélère pas. Or, c’est plutôt l’inverse qu’il faut attendre car la relance budgétaire réalisée commence à s’essouffler et plafonnera en 2019. Par ailleurs, la forte baisse récente des marchés exercera, comme d’habitude, un « effet de richesse négatif » qui ralentira la consommation et la croissance ; ralentissement donc, mais pas au point de provoquer une récession, sauf si la baisse des marchés devait se transformer en krach pour une raison à ce jour inconnue … Le renvoi de M. Powell pourrait en être une, mais on peut présumer que M. Trump n’est pas fou.

Quant à la BCE, elle n’en est pas encore là : M. Draghi a clairement annoncé que la Banque centrale replacerait dans les emprunts venant à échéance (pas de retrait de liquidité) et que les taux directeurs ne monteraient pas avant l’automne (et si la situation de la zone le justifie !). Cela rejoint

l’opinion des marchés de taux, telle qu’elle s’exprime dans les contrats de taux monétaires. Par ailleurs, si la croissance de la Zone ralentit (Italie, Allemagne, France ?), la BCE en tiendra évidemment compte.

La chanson des « Gilets jaunes » ? ou celle de Trump ?

La première nous concerne au premier chef, mais elle ne menace pas (pour l’instant) l’économie mondiale, ni les bourses mondiale. Toutefois, plus généralement, ce qui s’exprime là d’une façon libertaire, souvent excessive et désordonnée, concerne en fait tous les pays développés et pourrait à l’avenir causer de sérieux ennuis au « système » – en fait, cela a déjà commencé avec le Brexit et M. Trump : ce sera le sujet d’une autre lettre.

Enfin, M. Trump : c’est évidemment la menace essentielle. Après avoir boosté les marchés par sa réforme fiscale, il les démoralise par ses attaques contre la FED, le blocage des administrations américaines (le « shutdown ») et sa guerre commerciale. Difficile cependant de prévoir où il posera sa prochaine bombe, la seule certitude étant qu’il fera tout pour assurer sa réélection.

En résumé, beaucoup des craintes exprimées sont excessives ou injustifiées à court terme et certaines sont contradictoires (ralentissement de la croissance et hausses des taux directeurs par exemple). Cela suggère que les marchés ont en fait un peu trop à la baisse et qu’ils sont, au moins partiellement, sous-évalués. D’ailleurs, à l’heure où nous écrivons, Wall Street se redresse de façon spectaculaire, peut-être simplement pour des raisons fiscales (les ventes à perte allègent l’impôt sur les plus-values,…). En revanche les Bourses européennes poursuivent leur baisse.

II – Où en sont les marchés ?

Après un bon début d’année, la Bourse de Wall Street connaît aux alentours de Noël son pire résultat depuis dix ans et la crise de 2008, du fait de deux mois de forte baisse. Aux incertitudes évoquées plus haut s’est ajouté le « shutdown » provoqué par M. Trump, ce dernier ayant refusé de valider le budget voté par le Congrès américain, ce qui risque de paralyser l’administration. Depuis le 1er janvier, le Nasdaq baisse de 10 % en un an, et le Dow Jones perd près de 12 %. Le Nikkei, lui, a perdu 11 % depuis le début de l’année. En Europe, le CAC 40 a perdu environ 14 % et l’Euro Stoxx 50 plus de 15 %.

D’une certaine façon, ces corrections sont bienvenues car les marchés – américains notamment – étaient relativement chers. Elles paraissent toutefois excessives puisque aucune récession ne semble s’annoncer…

Si l’on considère les « primes de risque instantanées » du marché pour 2019, elles sont désormais satisfaisantes, voire excessives en Europe : 7,1 % pour le Cac 40 (pour un taux à 10 ans de 0,68 % le 24 décembre), 4,7 % environ sur le Dow Jones (pour un taux de 2,75 %). Même si la prime française est surestimée du fait de taux anormalement bas, elle retrouve des niveaux intéressants pour un investisseur de long terme qui cherche un bon point d’entrée. En outre, les baisses n’ont pas été homogènes : tandis que les valeurs défensives ont résisté – sauf exception, les valeurs cycliques ont largement baissé et deviennent attrayantes ; certaines foncières cotées aussi, voire certaines valeurs bancaires. Plutôt que jouer les indices – ce qui serait concevable pour une stratégie de long terme –, il vaut mieux jouer les cycliques de qualité et d’autres valeurs notoirement décotées.

Dans le cas Français, la mini-relance de la demande qui va s’opérer en réponse aux revendications des « Gilets jaunes » sera favorable au pouvoir d’achat et aux secteurs qui en dépendent, même si le passage à la retenue à la source de l’IR peut freiner quelque peu la consommation. Comme cependant la quasi-totalité des bénéficiaires de la relance ne payent pas l’IR, leur consommation devrait en être stimulée. C’est un facteur supplémentaire en faveur du secteur du commerce notamment.

II – Quelques pistes d’achat

Valeurs « cycliques », décotées et de rendement

Le terme « valeurs cycliques » renvoie à la notion de cycle, notion particulièrement vague puisque les cycles identifiés vont de quelques années à 50 ans ! Par ailleurs, les cycles des 30 dernières années ont été dus à des crises financières variées: c’est plutôt désormais la chute de marchés spéculatifs qui crée le cycle plutôt que l’inverse ! Le serpent se mord la queue… Aussi bien, une façon de tourner la difficulté est de repérer les valeurs particulièrement décotées qui pourraient profiter d’une croissance qui restera solide, sinon galopante, ou d’autres facteurs spécifiques qui agissent par exemple sur les banques. Si l’indice CAC 40 continue sa baisse vers le palier des 4500 points (peu probable, car les vendeurs ont pour l’essentiel capitulé), on pourra même considérer que l’indice lui-même est « décoté » et acheter des trackers en Euro éligibles au PEA.

Par ailleurs, n’oublions pas que le rendement, la recherche de revenus complémentaires, reste un objectif patrimonial : au-delà de la plus-value potentielle toujours incertaine, le taux de rendement est évidemment à considérer. Finalement, les valeurs-types à rechercher sont celles qui associent décote, rendement et cyclicité. Les prévisions de bénéfice sont en l’occurrence un bon indicateur complémentaire.

Exemples de valeurs

Les secteurs cycliques sont ceux qui dépendent directement de la demande et du pouvoir d’achat des consommateurs : secteur de la construction et du BTP, secteur des pétrolières et parapétrolières, télécommunications et bien sûr les secteurs des biens et services de consommation.

Parmi les valeurs cycliques, celles du CAC 40 peuvent être préférées car d’une part elles amplifient souvent les mouvements à la hausse (coefficient bêta élevé), d’autre part, sans être des valeurs défensives, elles ont une capitalisation qui constitue une protection relative. A titre d’exemples, citons Total, Bouygues, Eiffage, Vinci, Peugeot, Renault,…

Si l’on recherche en outre la décote et le rendement, on pourra s’intéresser aux foncières cotées (SIIC). D’une façon générale, le secteur est attrayant puisqu’entre le 1er janvier et le 30 novembre 2018, il a perdu 22,76% contre 13,44% au CAC 40, ce qui ne l’empêche pas de le battre nettement sur des périodes plus longues, avec une volatilité comparable ! Quelques sociétés se distinguent, à commencer par la première d’Europe, Unibail-Rodamco-Westfield. Le rachat en 2017 de la société australienne Westfield spécialisée dans les centres commerciaux a été accueilli fraîchement en France où le secteur du commerce n’est que médiocrement recherché par les investisseurs. C’est oublier que cet achat ouvre les portes des marchés britanniques et américains et que le rendement anticipé du dividende, aux cours de fin décembre, est de l’ordre de 8,9 % ! Le titre URW est en effet passé de la surcote à une décote historique (par rapport à l’actif net par action) de 34%… Il serait dommage de ne pas en profiter, surtout dans une optique de long terme. On pourrait être tenté d’attendre la hausse des taux qui fera baisser le cours (les foncières, fortement endettées, y sont très sensibles), mais la hausse n’est pas pour demain, d’ici là le cours aura monté et on aura perdu un an ou plus de revenu…

On peut y ajouter, comme le conseillait Le Revenu du 23 octobre dernier, l’action Covivio (ex-Foncière des régions), plus légèrement décotée (moins de 10%) mais très diversifiée (à la fois géographiquement dans plusieurs pays d’Europe, et par actif), dont le rendement attendu pour 2019 approche les 6% ; ainsi que la (petite) foncière Inéa qui affiche une lourde décote et des perspectives de rendement sympathiques.

Pour les mois à venir, on n’oubliera pas que les valeurs bancaires (faiblement valorisées en cette fin d’année) seront avantagées par la future hausse des taux dans la Zone Euro – nous n’y sommes pas encore.

En conclusion, il ne manque pas d’opportunités pour un investisseur de long terme qui cherche un bon point d’entrée sur les marchés, les secteurs cycliques ou l’immobilier boursier. Evidemment la situation peut empirer à court terme (Trump, la politique européenne, la nouvelle Présidence de la BCE au 1er novembre 2019…) mais il n’en reste pas moins qu’aux cours de fin d’année, certaines valeurs apparaissent comme « des friandises », pour reprendre l’expression de Warren Buffet !

Achevée de rédiger le 30 décembre 2018

Jean-Marin SERRE

Professeur de l’Université d’Auvergne

Doyen de l’Ecole Universitaire de Management,

Co-directeur du master Gestion de Patrimoine

Espace Client

Espace Client