FISCALITÉ SUR LE PATRIMOINE (IFI) 2018

18

Impôt sur la Fortune Immobilière (IFI)

La loi de finances pour 2018 a supprimé l’ISF et a créé l’IFI.

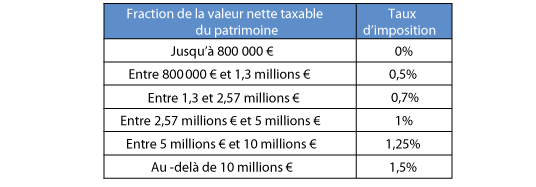

L’IFI s’applique aux patrimoines nets taxables excédant le seuil d’imposition de 1 300 000 € au 1er janvier 2018.

Assiette d’imposition : ensemble des immeubles détenus directement par les redevables mais également les immeubles détenus indirectement via des sociétés ou des organismes de placement lorsque ces immeubles ne sont pas affectés à l’activité des entités en question.

Passif déductible : dettes afférentes à des actifs imposables, existantes au 1er janvier de l’année d’imposition et effectivement supportées par le redevable (taxe foncière, sommes restants dues des emprunts bancaires, IFI théorique, etc.). Ne sont plus déductibles l’impôt sur le revenu, la taxe d’habitation, les prêts familiaux (sauf justification du caractère normal des conditions de prêts), les prêts contractés auprès d’une société contrôlée directement ou indirectement par l’un des membres du groupe familial.

NOTE : Lorsque la valeur du patrimoine taxable est supérieur à 5 M€ et que le montant des dépenses excède 60% de cette valeur, la fraction des dettes excédant cette limite n’est déductible qu’à hauteur de 50% de cet excédent

Obligations déclaratives

– Mention des valeur brute et nette taxable du patrimoine des redevables sur leur déclaration de revenus n° 2042 ;

– Détail de la composition et de la valorisation des biens taxables sur des annexes à joindre à la déclaration.

Recouvrement par voie de rôle.

Réduction de la cotisation d’IFI

La possibilité de réaliser des dons à certains organismes en vue de réduire voire annuler la cotisation d’IFI est conservée : réduction de 75% du versement dans la limite de 50 000 € par an, soit correspondant à un patrimoine taxable de 6,145 M€.

Plafonnement de l’IFI

Le mécanisme du plafonnement de l’IFI s’applique lorsque le montant de l’ensemble des impôts dus en France par le contribuable excède 75% de ses revenus. Dès lors, la part excédentaire vient en déduction du montant de l’IFI.

Le terme « R » de l’équation suivante est celui qu’il convient de contrôler : IR + IFI + PS ≤ 75% R

Espace Client

Espace Client